أكد تقرير الشال للاستشارات الاقتصادية الصادر أمس السبت أن الكيانات الكبيرة قادرة على تمويل مشروعات التنمية الكبرى المحلية حال اعتمادها، وأن البنوك الكبرى هي القادرة على البحث والتطوير والمنافسة في المستقبل. كما اشار التقرير الى أن سيولة السوق العقاري لعام 2024 بلغت نحو 3.512 مليار دينار كويتي أي أعلى بما نسبته 21.3 % مقارنة بمستوى سيولة عام 2023.كما احتل أداء بورصة الكويت طبقاً لمؤشرها العام المركز الثامن بارتفاع بلغت نسبته 8.0 % مقارنة بانخفاض بنحو -6.5 % وبالمركز الخامس عشر بين الأسواق في 2023.

وفيما يلي نستعرض ماورد في التقرير بالتفصيل..

1. مشروع استحواذ بنك وربة على بنك الخليج

شراء حصة سيطرة لبنك وربة في بنك الخليج بقيمة بحدود نصف مليار دينار كويتي إضافة إلى ما قد يتبعها تعتبر صفقة ضخمة، ورغم أن شركة الشال للاستشارات كانت المستشار المحلي لمشروع استحواذ بنك بوبيان على بنك الخليج ما يتطلب الحذر في التعليق عليها، إلاّ أننا لا نرى بداً من إبداء رأي محايد قدر الإمكان فيها. والبنكان مشروع الاستحواذ الجديد من بنوك الوسط من أصل 9 بنوك تجارية محلية، يحتل ضمنها بنك الخليج الترتيب الخامس في حجم أصوله وودائعه والرابع في حجم قروضه، ويحتل بنك وربة الترتيب السابع ضمن نفس المكونات الثلاثة في نهاية الربع الثالث 2024.

وإن مضى المشروع إلى نهايته، أي الاندماج الكامل، سوف يرتقي بالكيان المدمج الجديد إلى المرتبة الثالثة ضمن المصنفات الثلاثة، بحجم للأصول بحدود 12.415 مليار دينار كويتي، وللقروض بحدود 9.147 مليار دينار كويتي، وللودائع بحدود 7.761 مليار دينار كويتي كما في 30 سبتمبر 2024.

والارتقاء بحجم البنوك الكويتية يتسق مع مستهدفات الاقتصاد الكلي، وأحد أهم أهدافه الارتقاء بتنافسية الكويت كمركز مالي، كما أن الكيانات الكبيرة قادرة على تمويل مشروعات التنمية الكبرى المحلية حال اعتمادها، ويتسق كبر الحجم مع متطلبات الانفتاح والتطورات التكنولوجية في الصناعة المالية، فالبنوك الكبرى هي القادرة على البحث والتطوير والمنافسة في المستقبل.

التحديات التي سوف تواجه مشروع الاستحواذ كثيرة وكبيرة، من أهمها، الأثر المحتمل على مؤشرات البنك المستحوذ الأصغر حجماً مثل "كفاية رأس المال" خلال المرحلة الانتقالية، وربما حتى بعد مضاعفة رأس المال بعلاوة إصدار.

ثاني أهم التحديات هو الوقت والجهد والأثر الذي تتركه عملية تحول الشريك الأكبر من بنك تقليدي إلى العمل وفق أحكام الشريعة الإسلامية تحت مظلة البنك الأصغر. ثالث أهم التحديات، هو، أنه ما لم يُعفَ بنك وربة من شرط تقديم عرض استحواذ إلزامي لبقية مساهمي بنك الخليج، فعند حدود سعر الاستحواذ على حصة "شركة الغانم التجارية" البالغ 400 فلس للسهم، وفي وقت فيه سعر السهم في البورصة حالياً 300 فلس، ما يعني فارقا مغريا لتشجيع بيع نسبة عالية من المساهمين الحاليين في بنك الخليج لأسهمهم، سوف يبلغ الحد الأقصى المطلوب لتنفيذ الاستحواذ الإلزامي نحو مليار دينار كويتي، أو نحو 913 مليون دينار كويتي إن استبعدنا مساهمة المؤسسة العامة للتأمينات الاجتماعية وأسهم الخزينة، وحتى نصفه يعتبر مبلغ ضخم، ما لم يكن هناك ترتيب مع شركاء استراتيجيين لتمويل صفقة الاستحواذ الإلزامي بالمساهمة لاحقاً بزيادة رأس المال.

والمشروع تحت رقابة جهتين، بنك الكويت المركزي، وهيئة أسواق المال، والسرعة التي تم فيها الحصول على موافقاته المبدئية أو إجازة تداولاته السابقة لإعلان الصفقة رغم ضخامتها، مكان تساؤل، سواء من ناحية الموافقة المبدئية المسبقة لبنك الكويت المركزي لشراء حصة "الغانم"، ثم إقرار مضاعفة رأس المال، أو إعلان عدم وجود تطورات جوهرية على حركة أسهم وربة بتاريخ 7 يناير ثم القيام بتوقيع عقد الاستحواذ على 32.75 % من أسهم بنك الخليج في يوم 8 يناير، والرسم البياني المرافق يعرض لحركة سهم بنك وربة، سعراً وقيمة تداول، للفترة ما بين 6 – 16 يناير 2025.

وبنك الكويت المركزي وهيئة أسواق المال جهتان اكتسبتا سمعة مهنية طيبة على مر السنين، ونعتقد بضرورة إصدارهما بيانين مطولين يشرحان كل تفاصيل عملية التحضير للصفقة وتوافقها مع الاشتراطات الرقابية حفاظاً على مهنيتهما وسمعتهما وتعزيزاً لمبادئ الشفافية.

2.سوق العقار المحلي 2024

وفقاً للبيانات المتوفرة في وزارة العدل -إدارة التسجيل العقاري والتوثيق- (بعد استبعاد كل من النشاط الحرفي ونظام الشريط الساحلي)، بلغت سيولة السوق العقاري لعام 2024 نحو 3.512 مليار دينار كويتي، أي أعلى بما نسبته 21.3 % مقارنة بمستوى سيولة عام 2023 البالغة نحو 2.896 مليار دينار كويتي. وبلغت سيولة النصف الثاني من عام 2024 نحو 1.939 مليار دينار كويتي، وكانت أعلى من سيولة النصف الأول من العام ذاته البالغة نحو 1.573 مليار دينار كويتي، أي أن الأصلين الأعلى تداول وسيولة في الكويت، الأسهم والعقار، سارا في نفس الاتجاه.

ويبين الرسم البياني أداء سوق العقار المحلي على مدى 15 سنة، فبعد معاناة سيولة السوق العقاري في عام 2008 (عام أزمة العالم المالية) وعام 2009، تعافت السيولة في عام 2010 وامتد هذا التعافي إلى عام 2014 ليحقق ذلك العام أعلى مستوى لها خلال الفترة (2010 – 2024) عند 4.992 مليار دينار كويتي. وفي عام 2015، بدأ الهبوط في مستوى السيولة، وهو عام الهبوط الحاد في أسعار النفط لتبلغ سيولة السوق نحو 3.318 مليار دينار كويتي، واستمر هذا الانخفاض في عام 2016 ليصل مستوى السيولة إلى نحو 2.499 مليار دينار كويتي وهي السنة التي بلغت فيها أسعار النفط أدنى مستوياتها. وامتد الانخفاض حتى عام 2017 رغم التحسن في مستوى أسعار النفط آنذاك، حينها بلغت سيولة السوق نحو 2.382 مليار دينار كويتي. وعاودت السيولة الارتفاع إلى نحو 3.631 مليار دينار كويتي في عام 2018، لتعود إلى الانخفاض مجدداً في عام 2019، ومن ثم انخفاضاً أكبر لعام 2020 ببلوغها نحو 2.403 مليار دينار كويتي وذلك نتيجة تداعيات جائحة كورونا. وحققت سيولة السوق العقاري ارتفاعاً في عام 2021 بعد التعافي من تبعات الجائحة ببلوغها نحو 3.936 مليار دينار كويتي (ثاني أعلى مستوى خلال آخر 15 سنة)، أي بارتفاع مطلق بنحو 1.533 مليار دينار كويتي عن سيولة عام 2020. وفي عام 2022، انخفضت السيولة بنسبة -4.4 % ومن ثم انخفاض أكبر في عام 2023 بنسبة -23.1 % متزامناً مع ارتفاع معدلات الفائدة وانخفاض مؤشر بورصة الكويت. وفي عام 2024، ارتفعت السيولة بنسبة 21.3 % لتصل إلى نحو 3.512 مليار دينار كويتي كما أسلفنا.

سيولة نشاط السكن الخاص

وحققت سيولة نشاط السكن الخاص ارتفاعاً بنسبة 4.9 % في عام 2024 مقارنة مع عام 2023، حيث بلغ حجمها نحو 1.530 مليار دينار كويتي، وبلغت مساهمتها النسبية نحو 43.6 % من سيولة السوق، وهي أدنى من نسبة مساهمتها في عام 2023 والبالغة نحو 50.3 %. وارتفعت سيولة نشاط السكن الاستثماري إلى نحو 1.210 مليار دينار كويتي وبنسبة 33.6 % مقارنة مع عام 2023، مع ارتفاع في نسبة مساهمتها في سيولة السوق إلى نحو 34.4 %، فيما كان نصيبها نحو 31.3 % من سيولة السوق في عام 2023. وارتفعت كذلك تداولات النشاط التجاري لتصل إلى نحو 745.4 مليون دينار كويتي، أي بنسبة ارتفاع بلغت نحو 45.1 %، وارتفعت نسبة مساهمة ذلك النشاط من مجمل سيولة السوق إلى نحو 21.1 % في عام 2024 مقارنة مع 17.7 % من سيولة السوق في عام 2023. واستحوذ نشاط السكن الخاص والاستثماري على ما نسبته 78.0 % من سيولة سوق العقار في عام 2024، تاركين نحو 22.0 % من السيولة للنشاط التجاري ونشاط المخازن.

وانخفض معدل قيمة الصفقة الواحدة للسكن الخاص في عام 2024 ليصل إلى نحو 437 ألف دينار كويتي، من مستوى 469 ألف دينار كويتي في عام 2023. بينما ارتفع معدل قيمة الصفقة الواحدة للنشاط التجاري إلى نحو 5.5 مليون دينار كويتي بعد أن كان عند نحو 4.4 مليون دينار كويتي في عام 2023. وارتفع أيضاً، معدل الصفقة الواحدة لنشاط السكن الاستثماري إلى نحو 1 مليون دينار كويتي من نحو 789 ألف دينار كويتي. وحقق المعدل العام للصفقة الواحدة ارتفاعاً في تداولات القطاع العقاري في عام 2024 بنسبة 9.5 %.

3.الفجوة بين أسعار الأسهم وقيمها الدفترية في بورصة الكويت

يفترض أن تكون أسعار أسهم الشركات المدرجة في أي بورصة دالة طردية بمستوى السيولة، بمعنى أن مستوى الأسعار يفترض أن يرتفع كلما ارتفعت سيولة البورصة، وسيولة البورصة في الكويت ارتفعت بنحو 42.8 % خلال عام 2024 مقارنة مع سيولة عام 2023، بعد تراجع بنحو -29.5 % في عام 2023 مقارنة بمستواها في عام 2022. وكسب المؤشر العام لبورصة الكويت في نهاية ديسمبر 2024 نحو 8.0 % مقارنة بمستواه في نهاية عام 2023، بعد أن فقد نحو -6.5 % خلال 2023، وحركة المؤشر لم تعكس تماماً قوة حركة السيولة وإن كانت في نفس اتجاهها. ورغم ارتفاع كبير في مستوى السيولة، لازال وجود شركات مدرجة كثيرة في بورصة الكويت تعاني من فجوة واسعة سالبة ما بين أسعار السوق لأسهمها، وما تسطره بياناتها المالية المراقبة والمدققة من قيم دفترية لها بلا تفسير، مع ملاحظة حدوث تحسن في اتجاه ردم لتلك الفجوة.

ونظرة على هوامش فروق أسعار الأسهم في السوق وقيمها الدفترية من واقع البيانات المالية المنشورة للشهور التسعة الأولى من عام 2024 وإقفال أسعار نهاية ديسمبر الفائت، أي نهاية عام 2024، تشير إلى أن 30 شركة مدرجة أو نحو 21.0 % من عدد الشركات المدرجة تفوق أسعار أسهمها في السوق ضعف قيمتها الدفترية، ونحو 52 شركة أخرى أو نحو 36.3 % من عدد الشركات المدرجة تفوق أسعار أسهمها في السوق قيمتها الدفترية بما يراوح بين 1 % - 99 %، أي أن 82 شركة أو 57.3 % من عدد الشركات المدرجة تفوق أسعار السوق لأسهمها قيمة السهم الدفترية.

ما تبقى أو نحو 42.7 % من الشركات المدرجة، تباع بخصم على قيمها الدفترية، ضمنها 36 شركة أو نحو 25.2 % من الشركات المدرجة تباع عند مستوى خصم يراوح ما بين 1 % – 29 %، و19 شركة أخرى أو نحو 13.3 % من الشركات المدرجة تباع بمستوى خصم يراوح ما بين 30 % – 49 % على قيمها الدفترية. وتعاني 6 شركات أو نحو 4.2 % من عدد الشركات المدرجة مما يمكن اعتباره فجوة شاسعة بين قيمها الدفترية وأسعار أسهمها في السوق، إذ يبلغ مستوى الخصم 50 % وأكثر. وكان عدد الشركات التي تباع بأقل من قيمة أسهمها الدفترية في نهاية عام 2023 أعلى، حيث بلغ عددها 89 شركة أو نحو 59.7 % من عدد الشركات المدرجة حينها.

استمرار الانحراف الكبير في سيولة البورصة بين سوقيها وضمن شركات كل سوق فيها قد يكون سبب، حيث اتجهت سيولة عام 2024 بنسبة 66.3 % إلى السوق الأول، بينما نسبة شركاته لا تتعدى 23.8 % من عدد الشركات المدرجة، وحتى ضمنه حصدت 50 % من شركاته نحو 82.3 % من سيولته تاركة نحو 17.7 % للنصف الآخر. وبشكل عام، حظيت 50 % من شركات السوقين على نحو 94.8 % من سيولة البورصة، بينما لم يحظَ النصف الآخر سوى على 5.2 % من تلك السيولة. إضافة إلى أن السنوات القليلة الماضية كانت سنوات مضطربة، وتلك الفجوة ما بين الأسعار السوقية والدفترية هي خصم مخاطر البيئة العامة، إن على مستوى عنف الأحداث الجيوسياسية واتساع محاورها، أو استمرار حالة عدم الاستقرار لبيئة الأعمال المحلية.

4. أداء بورصة الكويت مقارنة بأسواق مالية خارجية 2024

طال الأداء الإيجابي معظم مؤشرات أسواق العالم خلال عام 2024 مقارنة بأداء عام 2023، فمؤشر "مورغان ستانلي كابيتال إنترناشيونال MSCI" للعالم كسب نحو 17 % مع نهاية عام 2024، مقارنة بمكاسب بنحو 10.8 % في عام 2023. وشمل الارتفاع معظم المؤشرات القارية، منها مؤشر "MSCI" للولايات المتحدة الأمريكية الذي ارتفع بما نسبته 23.7 %، ويعتبر وزن السوق الأمريكي ودرجة تأثيره كبيران جداً على بقية الأسواق العالمية، كما ارتفع المؤشر الشامل للأمريكتين بنسبة بلغت نحو 22 %. أما مؤشر "MSCI" الشامل لأوروبا فقد انخفض بنسبة 0.9 %، وانخفض المؤشر ذاته -إذا استثنينا المملكة المتحدة- بنحو 2.1 %. بينما ارتفع مؤشر"MSCI" لآسيا/الهادئ بنحو 7.2 %، وارتفع كذلك المؤشر الياباني بنحو 7.3 %. وحقق مؤشر أسواق العالم ارتفاعاً بنحو 2 % لو استثنينا منه الولايات المتحدة الأمريكية، ويعكس ذلك ثقل السوق الأمريكي في تكوين المؤشر كما أسلفنا. ويوضح الرسم البياني رقم (1) أداء القارات طبقاً لمؤشرات "MSCI" في نهاية عام 2024، ومقارنة هذا الأداء بما كان عليه في نهاية عام 2023.

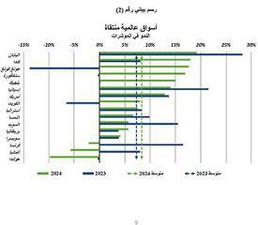

ويعرض الرسم البياني رقم (2) للأداء المقارن لنمو (أو تراجع) المؤشرات لمجموعة منتقاة من الأسواق المالية الرئيسة (16 سوقاً مالياً) خلال عام 2024، ومقارنتها مع أداء بورصة الكويت من دون أخذ حركة أسعار الصرف بعين الاعتبار بعام 2023، الخلاصة كانت ارتفاع 13 مؤشر وانخفاض 3 مؤشرات. واحتل أداء بورصة الكويت طبقاً لمؤشرها العام المركز الثامن، بارتفاع بلغت نسبته نحو 8.0 % مقارنة بانخفاض بنحو -6.5 %، وبالمركز الخامس عشر بين هذه الأسواق لعام 2023. وتجدر الإشارة إلى أن متوسط الارتفاع للأسواق بمجملها المشمولة في الرسم البياني بلغ نحو 8.4 % في نهاية عام 2024، مقارنة بارتفاع بلغ نحو 7.3 % في نهاية عام 2023.

ويشير الرسم البياني رقم (3) إلى أداء 12 سوقاً مالياً منتقاة في الشرق الأوسط، حيث حقق 11 سوقاً نمواً موجباً، بينما حقق سوق واحد خسائر مقارنة مع نهاية عام 2023. واحتلت بورصة الكويت المرتبة السابعة ضمن 12 سوقاً مالياً في الشرق الأوسط وفقاً لأداء مؤشرها، وذلك من دون تعديل لأثر سعر صرف العملات مقابل الدولار الأمريكي. وبلغ معدل النمو غير المرجح لمؤشرات تلك الأسواق نحو 17.4 % مقابل ارتفاع بنسبة 17.2 % في عام 2023.

وحقق السوق الباكستاني المركز الأول خلال عام 2024 بارتفاع بنحو 84.3 %، بعد ارتفاع بنحو 54.5 % في نهاية عام 2023. تلاه السوق التركي بارتفاع بنحو 31.6 % بعد ارتفاع بنحو 35.6 % نهاية عام 2023، ثم السوق الإماراتي بارتفاع بنحو 27.1 % بعد ارتفاع بنحو 21.7 % في نهاية عام 2023، ولا بأس من إعادة التذكير بأن النتائج قد تختلف جوهرياً لو أخذ في الاعتبار تغيرات أسعار الصرف للدول التي أسعار صرفها غير مستقرة.

5. الأداء الأسبوعي لبورصة الكويت

كان أداء بورصة الكويت خلال الأسبوع الماضي مختلطاَ، حيث ارتفع مؤشر كل من قيمة الأسهم المتداولة، كمية الأسهم المتداولة وعدد الصفقات المبرمة، بينما انخفضت قيمة المؤشر العام (مؤشر الشال). وكانت قراءة مؤشر الشال (مؤشر قيمة) في نهاية تداول يوم الخميس الماضي قد بلغت نحو 652.0 نقطة، بانخفاض بلغت قيمته 0.5 نقطة ونسبته 0.1 % عن إقفال الأسبوع الماضي، بينما ظل مرتفعاً بنحو 15.8 نقطة أي ما يعادل 2.5 % عن إقفال نهاية عام 2024.